退休理財商品選擇困難?

目標日期基金讓您簡單投資!

(累積)(新台幣)(樂退GO)

(累積)(新台幣)(樂退GO)

(累積)(新台幣)(樂退GO)

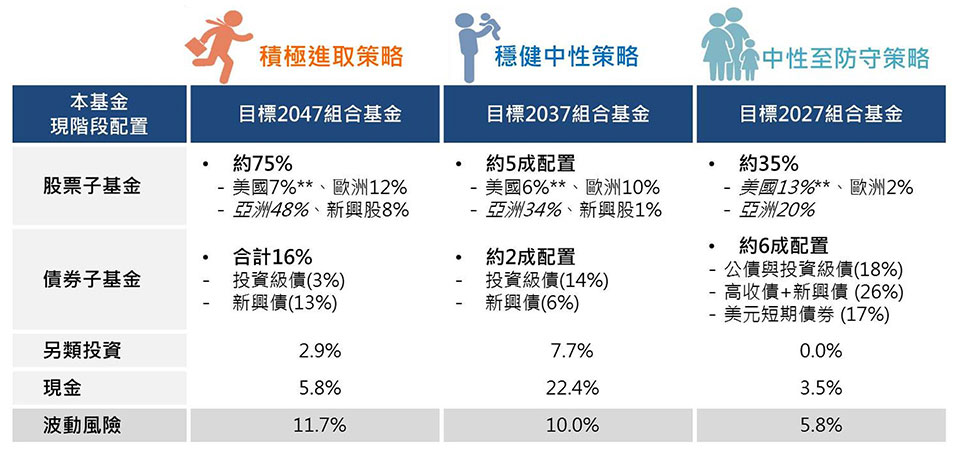

為退休準備投資需求量身打造:目標日期基金 (Target Date Fund, TDF)

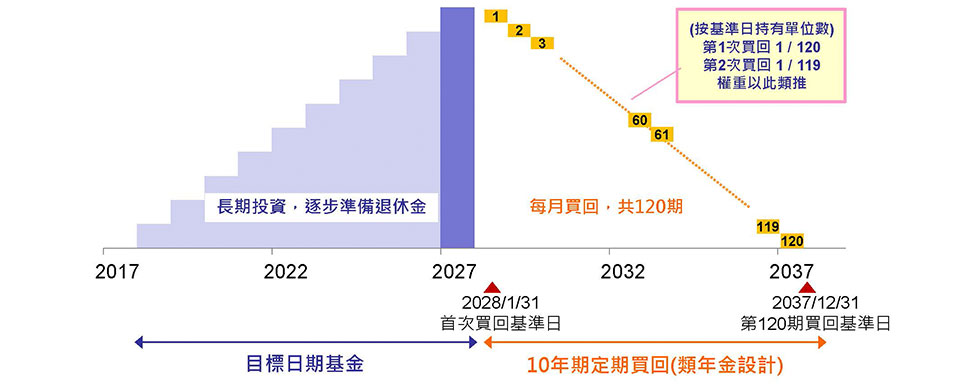

特色一:首創類年金機制,到達目標日期一次或按月買回

本基金到達目標日期後,可選擇一次買回或自動轉換為10年期每月買回機制,從而達到類似年金的效果。定期買回期間亦可視需求全部或部分買回。(註)

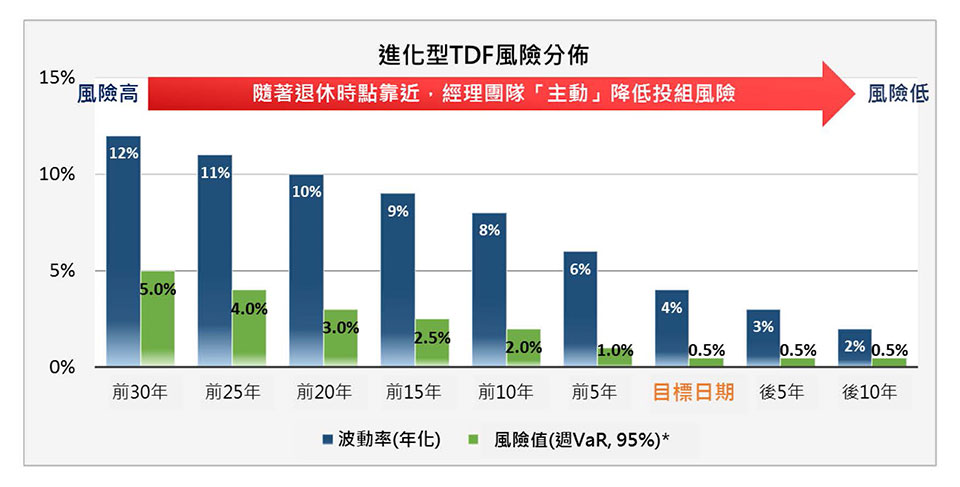

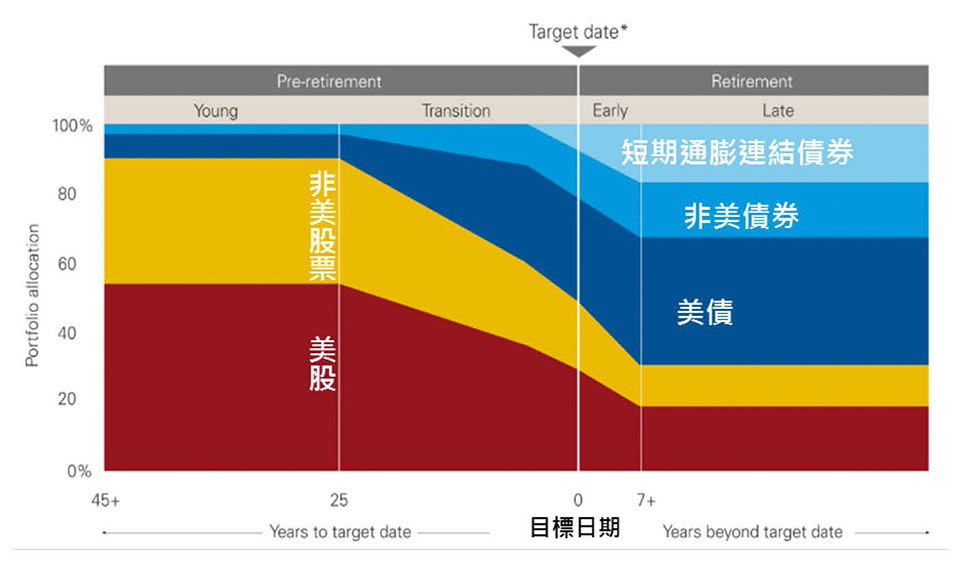

特色二:隨目標日期接近調降風險,退休準備更簡單

本基金到達目標日期後,可選擇一次買回或自動轉換為10年期每月買回機制,從而達到類似年金的效果。定期買回期間亦可視需求全部或部分買回。(註)

*目標日期基金(Target Date Fund,

TDF)最大特色在於經理團隊隨著退休時點靠近,主動降低高風險資產比重。

*傳統目標日期基金隨時間經過調降股票比重,僅考慮股票市場風險,容易輕忽了債券市場並非全無風險的事實。本基金強調「整體投資組合風險」控管,隨目標日期接近調降風險,且到達目標日期後,仍維持較低波動風險之投資管理。

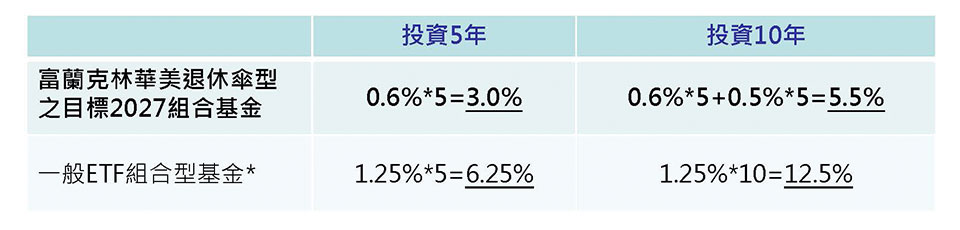

特色三:彈性費率最貼心

本基金經理費採彈性費率,每5年調整一次至不低於0.5%。以目標2027組合基金為例,經理費成本差異舉例如下:

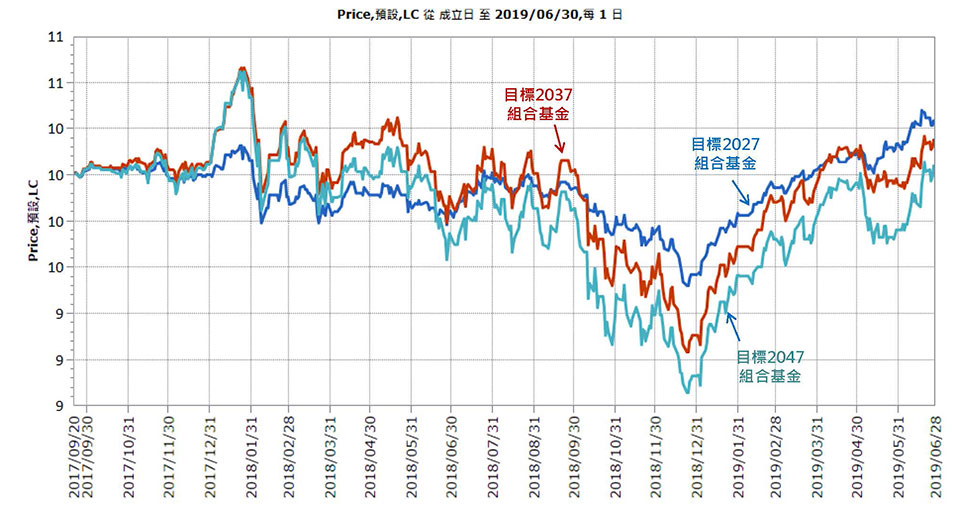

富蘭克林華美退休傘型基金3檔子基金成立以來淨值走勢

<基金過去績效不代表未來績效之保證。>

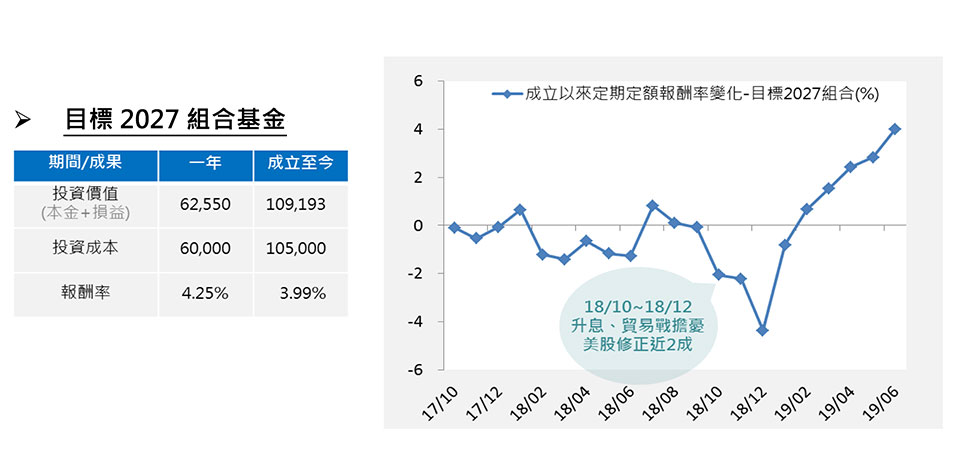

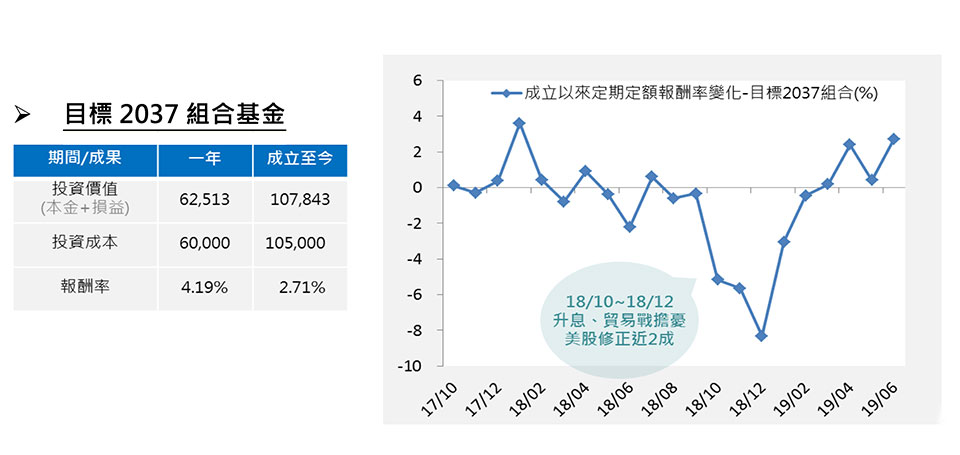

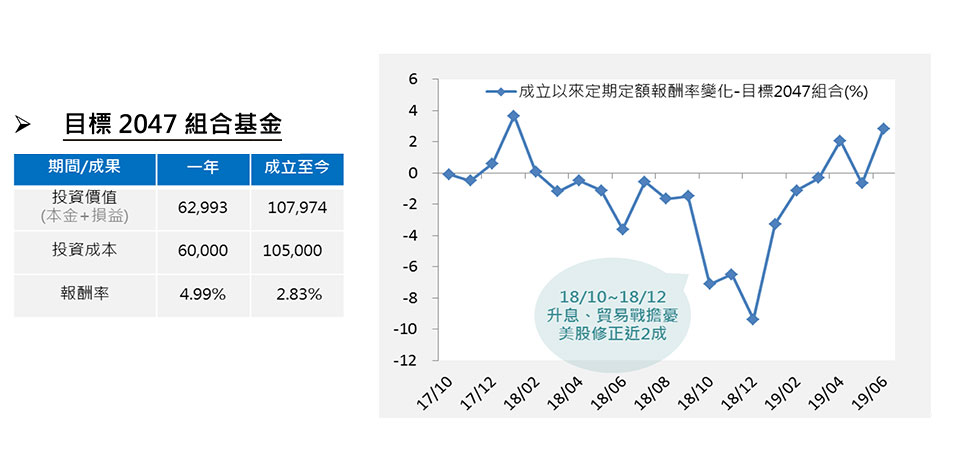

富蘭克林華美退休傘型基金3檔子基金成立以來定期定額績效與績效走勢

本基金不受存款保險、保險安定基金或其他相關保障機制之保障。

本基金以新臺幣及美元計價,如投資人以其他非本基金計價幣別之貨幣換匯後投資本基金者,須自行承擔匯率變動之風險,當本基金計價幣別相對其他貨幣貶值時,將產生匯兌損失,因投資人與銀行進行外匯交易有買價與賣價之差異,投資人進行換匯時須承擔買賣價差,此價差依各報價而定,此外,投資人尚須承擔匯款費用,且外幣匯款費用可能高於新臺幣匯款費用,投資人亦須留意外幣匯款到達時點可能因受款行作業時間而遞延。

本基金之三檔子基金達目標日期起至存續期間屆滿,受益人授權經理公司於定期買回日,依信託契約之約定,計算定期買回價金,並辦理定期買回。除定期買回日外,受益人得依需要隨時自行辦理買回申請。投資人僅可申購符合其風險承受度之基金產品。