資料來源:今周刊

一如疫情反覆多變的狀態,投資市場時刻面臨利多、利空角力,如何順應市場環境、個人年齡變化,改變資產配置策略,變成退休金規劃的一大挑戰,不如交給專家,市場再多變也不怕。

一場新冠肺炎疫情,衝擊不少商家老闆的生計,連上班族也受池魚之殃,儘管疫情已見降溫,很多已產生的衝擊已經回不去了。疫情影響的不只於短期收入減少、開銷增加,甚至影響你正在累積中的退休金,原因在於「利率變了」。

過去一年多,各國央行為了救經濟,紛紛祭出降息、購債等措施,無所不用其極;雖然減緩經濟衰退風險,但降息連帶銀行利率、公債殖利率下滑,拉低存款族的利息收入、公債投資人的收益,而受到最大衝擊的莫過於攸關多數人未來退休仰賴的大型退休基金績效。

市場多變 長期投資為上

大型退休基金經理人為提振基金績效,勢必得改變投資策略,擴大槓桿部位;若不調整,恐怕無法達到承諾的退休金目標。以美國最大規模的公務員退休系統-美國加州公務人員退休基金為例,便因應低利率環境重新訂定投資策略,澳洲、加拿大、日本、馬來西亞,甚至台灣,都有類似狀況,大型退休基金紛紛彈性調整投資策略,以股債配置方式擴大投資範圍,才能因應變動劇烈的全球市場。

不過,隨著各國肺炎疫苗施打普及,加上美國默沙東(MSD)研發的口服新藥「Molnupiravir」可大幅降低新冠患者的重症住院或死亡風險,各國經濟步入復甦,近來已有南韓、紐西蘭等國家反手升息,美國聯準會亦將於年底開始縮減購債,最快2022年將啟動升息,今年下半年以來股市、債市又產生一連串新反應。

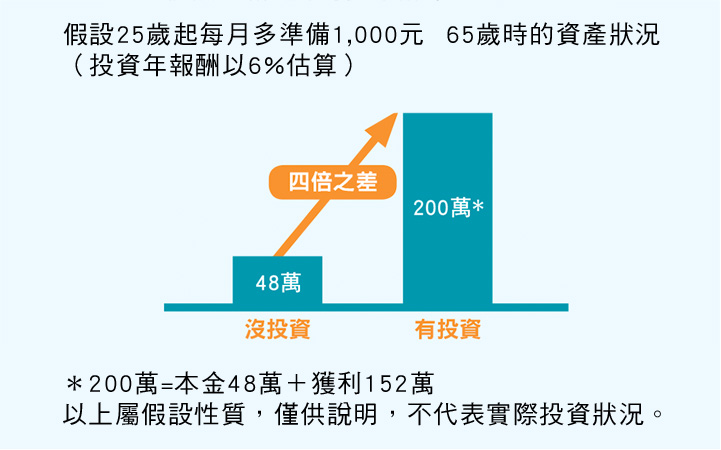

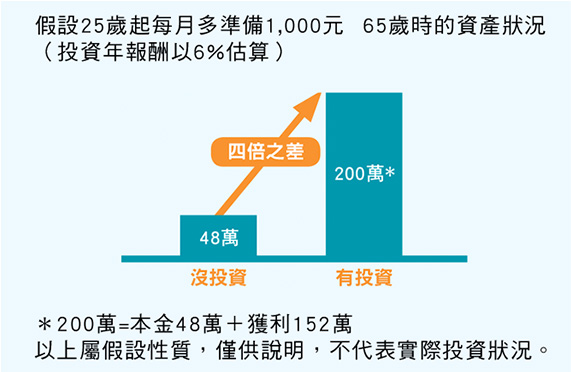

「股市大跌的時候,是不是應該暫時停止退休投資?」中華民國退休基金協會理事長暨政治大學教授王儷玲今年常被問到這個問題,起因於美國聯準會將調整利率政策,又逢中國大力調整產業發展政策,各國股票市場出現激烈震盪。王儷玲認為,應視距離退休還有幾年而定,如距離十年以上,股市下跌是買點,因準備退休金時,相對年輕的投資人可配置較高比重在股票,隨著年齡慢慢往債券調整,而最好的策略是透過定期定額、不停扣、低點加碼去做長期投資。

年齡在變 策略要有

正因投資環境瞬息萬變,不同世代的理財目標也跟著人生階段推演,30、40、50世代都該有不同的對應策略,50世代需要注重風險控管、30世代則可在個人風險承受範圍內提高股票配置比例。

市面上有一種專門設計給退休準備的「目標日期基金」,讓投資人依個人退休時間,選擇接近時限的目標日期基金,並由基金經理人將退休資產分散於全球股票、債券及ETF等資產。

舉例來說,國內歷史相當悠久的目標日期基金是富蘭克林華美退休傘型基金,旗下有三檔子基金-目標2027組合基金、目標2037組合基金、目標2047組合基金,可透過精算基金整體資產組合的風險水準,由基金經理人主動隨目標日期接近、調降風險資產的比重,滿足不同年齡層退休準備需求。

選對平台 避免瞎闖

對忙碌的小資族來說,與其急著找標的,不如一開始就選定可以倚靠一輩子的商譽佳、歷史悠久的投資平台;選擇投資平台有四大要點,分別是低投資門檻、低手續費、產品選擇多元、理財諮詢服務。

中國信託銀行樂退GO定期定額投資只要1,000元就能開始,且終身0申購手續費,產品由專家嚴選,首重風險控管,讓投資標的更能因應市場變化;不論是想要評估後自行挑選標的的自主投資,或是依需求直接投入專家操盤退休專屬基金的無腦投資,都能輕鬆找到適合自己的產品,市場再多變也不怕。而遇到市場出現大變化時,若想要專家的投資諮詢,中國信託銀行亦提供線上、線下諮詢服務,不愛人與人接觸的e世代、白天工作忙碌的上班族均可透過網頁的線上諮詢,輕鬆解決問題。